在非洲猪瘟影响下,整个养殖行业都受到一定影响,蛋鸡市场同时也迎来一些新变化。

在新常态下,老鸡淘汰节奏将如何变化?817肉杂鸡量大幅增加对鸡蛋产能影响几何?猪肉缺口的存在对鸡蛋消费端产生了怎样的影响?……

带着这些的疑问,由一德众盈主办的2019年华北地区调研活动正式启动,行程自10月28日至31日共四天三晚。下面就请你跟着菁菁一同来梳理调研首日对济南及德州地区鸡蛋交割库、食品加工厂及蛋鸡养殖等企业的调研情况吧!

鸡蛋贸易商、交割库

济南

基本情况:公司目前每日收购量在30吨左右,相对往年有所提升,主要原因是开拓了新市场,原来市场下游流转率有所下降,主要因为蛋价上涨,下游需求有所下滑,5月蛋价不高的时候需求还可以,高价一定程度上抑制了需求。目前收购发言权在养殖户手上,贸易商随行就市,通过调节库存来调整盈利。

市场情况:红粉蛋采购比例由原来的七三分到现在的五五分甚至四六分。当前养殖市场蛋鸡盈利情况明显好于肉鸡市场情况,主要是因为蛋鸡卖蛋卖淘汰鸡得双份盈利,而肉鸡苗价格高企使得肉鸡养殖盈利区间被压缩。817上量很快,前期养猪的改养肉杂鸡。

蛋鸡供应:肉鸡用种蛋,蛋鸡淘汰提前使得当前鸡蛋供应没有明显增加,今年蛋鸡产蛋率有所下降,补栏量是一定的,但超淘的现象使得蛋鸡存栏量无法准确衡量。

蛋鸡淘汰:高补高淘是当前蛋鸡市场常态,400多天的鸡直接淘汰(超淘)及蛋鸡得病直接淘汰造成了高淘的现象,一周前淘鸡价格达到11元/斤,淘汰量有所增加,淘鸡价格最后可能到60元/羽。

市场消费:高价一定程度上抑制下游消费,食品厂对于鸡蛋检验要求较低,采取则低采购、调整配方来降低生产成本。山东学校食堂需求稳定,河北食堂用量增加不少。市场品牌蛋消费有所增加,广州地区变化比较明显,太高端的需求也不行,价格适中的品牌蛋销售比例有所提升

库存:相对往年,在高价下当前流动性不好,贸易商接受当前高价,低价就补,高价就出。

后市看法:后市并不明朗,首先河北外来客商进入就涨价,迎风涨,东北有天然冷库的优势,这两个省份不好把控,山东随进随出相对比较好把控。

德州

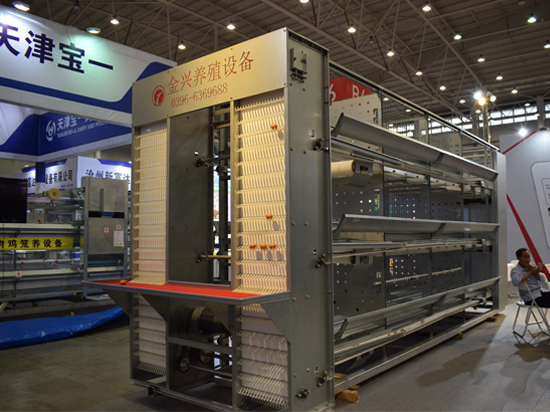

基本情况:企业共有18栋鸡舍,每栋产能在5.5万羽,总产能在100万吨,目前在产蛋鸡存栏90万吨左右,红粉各占一半,主要品种为京红京粉,总工作人员70+,分摊到每人平均管理1万+只鸡,每日鸡蛋产量在85万枚,收购价格在普通鸡蛋价格的基础上加3-8毛/斤。目前正在规划100万产能的青年鸡场,未来可供300万蛋鸡的补栏。

成本:规模场养殖成本在3.5元/斤,散户养殖成本较低,成本在2.8-3.2元/斤。

蛋鸡淘汰:一只淘鸡4斤左右,成本25元/羽,现在销售出去可以卖40元/羽,蛋鸡淘完后一个月直接进青年鸡。企业淘鸡节奏主要受养殖周期、销售情况及公司调控影响,上一批淘汰鸡日龄550天左右,与原来相差不大,春节前有淘汰计划,主要是预测春节后价格会下跌,预计明年2-5月淘鸡价格保住7元/斤就不错,鸡蛋价格4-4.5元/斤,因而继续再养并不经济。

饲料:今年增加了配方里豆粕占比,相比当前的高养殖盈利,饲料价格的波动对养殖户影响很小。

疫情:MS主要影响蛋鸡产蛋率,出现的原因是种鸡换羽导致的遗传病,垂直传播为主。

后市展望:从2017年下半年到目前蛋鸡已经持续盈利将近两年,蛋鸡盈利周期被拉长,近三年趋势预判,2019年是盈利的一年,2020年在种鸡苗供应紧张,市场以次充好,蛋鸡质量下降,再有种鸡到70周不淘汰,延迟到110-120周才淘汰,导致蛋鸡抗病能力减弱,易导致鸡群疫病爆发,预计明年蛋鸡存栏会有30%的增长,2021年猪的提振逐渐消失,存栏持续增长,外部养殖资金进入,蛋价下跌。

德州

基本情况:企业35万蛋鸡存栏,共7栋舍,目前满栏,日产30万枚蛋,大部分作为普通鸡蛋销售,部分蛋做品牌蛋,目前基本没有库存,今年在另外一个场地有一批鸡做817种鸡。

蛋鸡淘汰:产蛋鸡龄结构分布均匀,有130天刚开产鸡也有700天左右换羽老鸡,目前蛋鸡产蛋率低于70%淘汰,不打算提前淘汰。

鸡蛋交割:交易所要求每日具备至少20吨鸡蛋供应能力,交割成本大体在一斤0.4-0.5元/斤。